米国の利上げ見通しや長期金利が3%程度に上がっって、債券の代わり買われていた高い配当利回りの銘柄が軒並み売られています。

ちびちびと売られすぎかな?と感じた株を買い始めています。

先日、クラフトハインツ社(ティッカー KHC )を買ったのでついでに記事にします。

企業のwebサイトは http://www.kraftheinzcompany.com/

[ どんな会社なのか? ]

クラフト・ハインツ社は日本ではハインツのケチャップやクラフトのチーズが有名で、それぞれ売上の2割超で売上の約半分がケチャップとチーズということになります。

残りの半分がハム・ソーセージ、冷凍食品、コーヒーなどの加工食品です。

売上の地域分布としては7割が米国で次に売上が伸びているカナダ、と続き約200カ国に事業を展開しています。

普段、私は下の写真のようなクリームチーズを食パンに塗って食べることが結構あります。マーガリンは油が体に悪そうなのでめんどくさがりにはありがたい商品です。

調味料やチーズって普段買うブランドをそうそう変えないので、消費量や売上は比較的安定しやすいと思います。

安いプライベートブランドを試しても期待した味と違うとなかなか移行しないものですよね.

極端に金欠になったりプライベートブランドの品質が上がれば多少は乗り換えがあるかもしれませんが。

私は西友の皆さまのお墨付きというやつはいけるのですが、イオンのトップバリュは苦手です。

ちょっと脱線してしまいましたが、こういう銘柄は大きな成長は期待できないと思いますが、配当を貰いながら放ったらかしで良さそうな気がします。

私のようなベーシックインカムを作りたい人や年金生活向けの銘柄だと思います。

最近はユニリーバ買収に動いて失敗していて、次の成長策に手こずっている印象です。

さて結構株価が下がってお値ごろになっているか、株価を見ていきましょう。

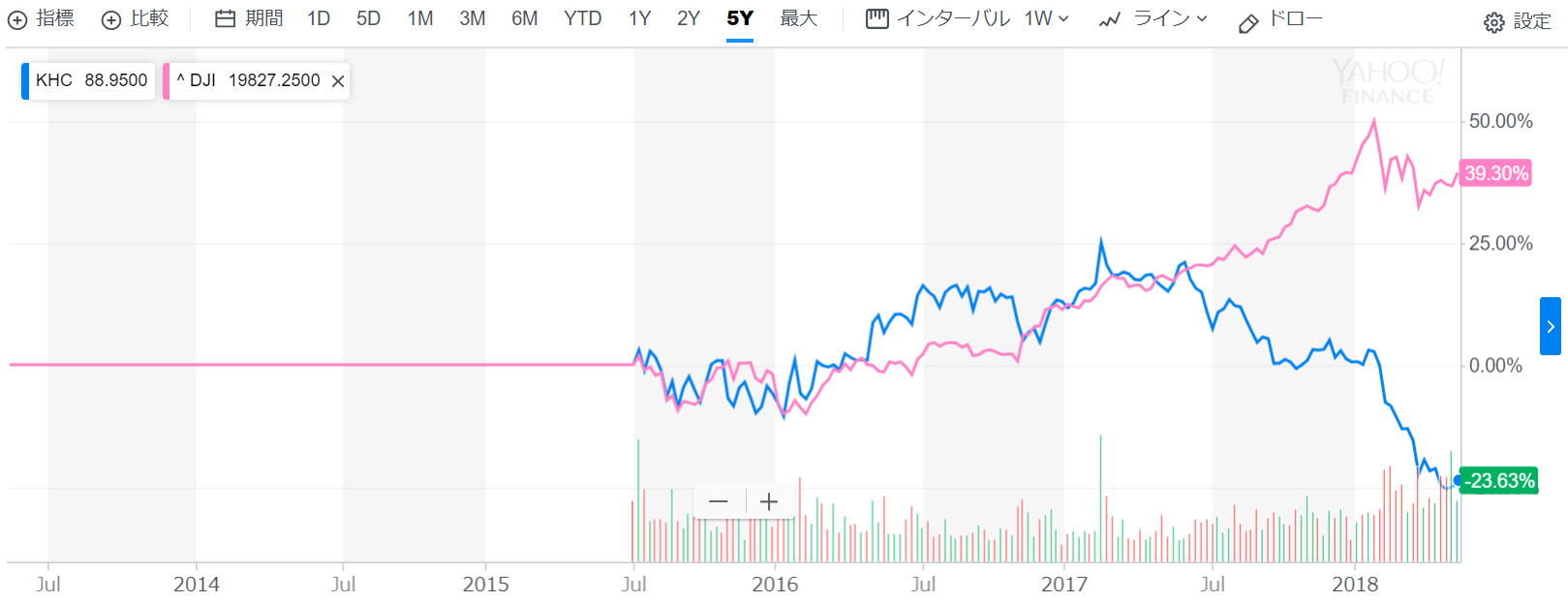

[ ここ5年の株価チャート ]

チャートを見ると、クラフトハインツ(KHC)の株価はクラフトとハインツの統合完了が2年前の2016年7月なのもあって、約2年で株価は30%程度上昇した後ここ1年は下落一直線で最終的には上場来で-23%です。

比較対象のダウ工業平均は約年で+39%程度です。

もうだめかも・・・という保有者の絶望が聞こえてくるほどダウ(指数)にかなりボロ負けしています。

坂道を転がるように株価が下落していて、もはや誰も買いたがらないほど市場から見放されていますね。。

でも、こういう銘柄こそ実質価値との差が出やすくチャンスの可能性があるのだと思います。

あとついでに書いてしまうと、もともと私はクラフトとハインツを合併前に両方持っていて、合併で株価が上がったところで割高だったので売りました。

それ以来ずいぶん高値で動くなあと見守っていたのですが、やっと買える水準まで落ちてきた感じがあります。そう考えると2年越しでの再会という感じです。

次は購入理由を書いていきます。

[ 現在の各種指標、来季の見通し ]

2018年5月12日現在の各種指標

・株価 59.24$

・現在PER 6.5倍 (ただし、法人所得税の一時要因の影響大で実質は18前後)

・来季PER見通し 15.6倍

・配当利回り 4.4%

最低限の指標で考えるとこんなところで、今期が一時要因(法人税引当金の戻り)で利益が上がっているだけで、来季の見通しは比較的バリューな水準です。

再来年の利益見通しもわずかに増益見通しです。(業績見通しはmorningstar.comの情報を引用しています。)

増益の要因としてはトランプ減税とコスト圧縮、ドル高による海外売上の増加。

利益の伸びを阻む要因としては低価格化の圧力、原材料価格の上昇、原油高による配送費の上昇が考えられています。このあたりは先日扱ったキンバリークラークと似てますね。

株式の長期の平均PERは15倍(益回り 6.6%)程度ですから、来季PERを達成できるなら業績の安定度を考えてもまずまず買える水準だと思います。

もう少し業績のデータを見ていきます。

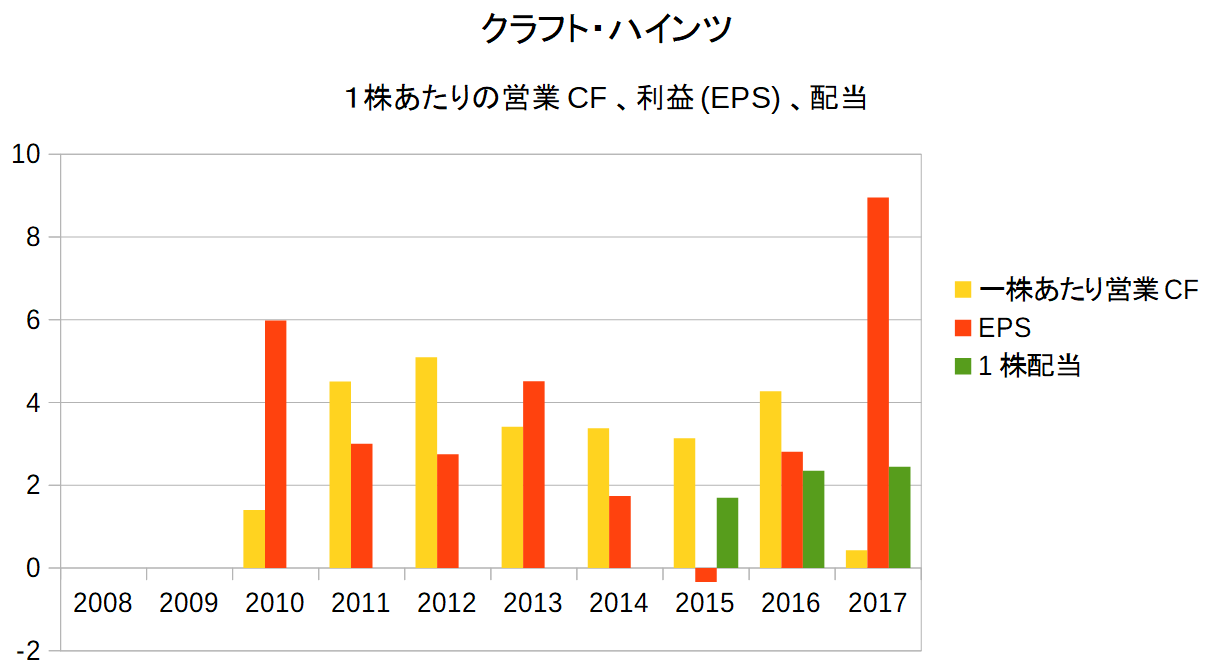

一株あたりの営業CF(キャッシュフロー)、利益(EPS)、配当の推移をグラフにすると下図のようになります。

利益は一時要因で変化しやすいので営業CFを重視したほうが企業の実態が見えやすいかなと思って一株あたりの営業CFも載せています。

営業CFが順調に伸びていれば本業がうまく行っている証拠で安心出来ます。

さて、グラフを見ていくと、3年前の合併に絡んで、一株営業CFと一株利益(EPS)がガタガタですね。今期のEPSと営業CFは繰り延べ税金の関連で上下に振り切っています。

企業の実態としては2016年の数値が税金や統合コストが軽微で企業の継続的な利益に近いものでそこから毎年コストカットでコツコツEPSが上がっていくイメージで見ていけば良いと思います。

税金や統合費用がどの程度影響を及ぼしているか気になる方は損益計算書をよくよく読んでみてください。なかなか勉強になります。

配当は毎年コツコツ上がっていますね。あまり増配余力はありませんが今後年数%レベルで増配していくことが予想されています。

あと、グラフにはありませんが長期負債は利益の9倍程度です。金利上昇が強烈だった場合は数年先の増配停止や減配も考えておいたほうがよいかもしれません。

生活必需品銘柄全般に言えることですが、最近の下落はもとの株価が高すぎたのと長期金利の上昇が原因だと思います。

この銘柄はコスト対策をしつつ年数%の利益成長を今後も続けていくくらいの期待値だと思います。

[ 買いを入れる株価(エントリーポイント)をどう考えるか。]

著名投資家のバフェット氏は個人投資家向けの著書では安定した収益を上げ続けると考えられる良い企業を多く見つけておいて、安全マージンを見込んだ安い水準になったら買うべきだという考えで私はこの考え方を採用しています。

購入し始める株価はバフェットロージー分析という手法で過去10年間の業績データをもとに今後10年間の期待収益率を計算して決定しています。(とはいえ過去のデータなのでだいぶ割り引いて考える必要はあります。)

細かい期待収益率の計算を除けば銘柄選定の段階で、収益が安定的で一株利益(EPS)伸びていること、景気変動が少ないこと、負債が少ないこと、利益率が高くブランド力がある、インフレ時に値上げが可能か、といった点を主にチェックしています。

クラフト・ハインツの気になる箇所は3年前の合併によって発生した負債が当期利益(2017は一時的な利益なので2016年を参考)の9倍近くに膨れ上がっていて、今後の金利上昇で債務の借り換え時の利払い増加で利益を多少圧迫する恐れがありますね。

合併によって営業利益率は10%後半から20%台半ばまで改善していて、収益の安定度は特に心配しなくて良いと思います。ただ、原材料高騰や輸送費増加でなかなか利益の増加は難しいのかなとも思います。

この企業の一株利益(EPS)は安定していないように見えますが、損益計算書を読む限りは合併による税金や費用の影響があるのでぱっと見の一株利益(EPS)だけで判断しないように気をつけたほうが良いと思います。。(決算の数字を読み取りにくく、株初心者泣かせな感じがします。)

直近の営業利益率は25%で日本の大手食品会社である味の素の7%程度と比べるとずいぶん効率が良いですね。

さて購入株価についての考え方ですが、最近は世界的に株価が高値水準なので、税引き後7%くらいの年間利回りが得られそうな株価水準で投資していこうと考えています。

これらの前提を踏まえると株価が58ドル台前半の配当4.5%超えになったあたりから買うのがいいかなと思っています。

今回は56ドル近辺で少し買いましたが、資金の都合であまり買えていないうちにスルスル上がりつつあるのが残念です。また資金を確保できたらちびちび買い増ししていこうと思います。

[ 終わりに ]

割と利益の推移に着目したざっくりした内容ですが、あまり細かすぎる分析をしても未来のことは厳密には予想出来ないと思っています。

なお、本ブログから得た情報で取引した結果について、私は一切責任を取れませんのでその点は自己責任でお願いしますm(_ _)m

時間を見つけてあまり知られていなくて利益が安定成長している優良企業を紹介していけたらいいかなと思っています。

今回も安定高配当の有名な銘柄でした。

成長企業って割高でなかなか欲しい株価まで下がってこないんですよね。

あと、前回の企業分析記事とフォーマット似ていますが、記事単体で理解できる内容を目指しているので前の記事でこの前置きは読んだ気が?という箇所は散見されると思いますが、コピペミスではなく意図したものですのでご理解ください m(_ _)m

それでは、また。