たまには株記事も書いておきます。

詳細な数値分析は置いといて、大体以下の理由で参入。

先週そこそこの金額を投入しました。

今のところ±0あたりですが、上がるといいなあ。

購入理由

・PERは12倍程度で過熱感はない。S&P500全体からみると割安。

・同業で堅実経営のUSバンコープとも迷ったが、財務分析などの結果割安と判断した。

・収益の半分はローンの貸付、法人向けのローンと、個人向けのローンは半々程度で、利ザヤは3%程度。ローンの規模自体は緩やかな1ケタ台半ば程度の増加傾向、与信については堅実で、投資銀行のような収益の変動は少ない。

・配当は3.2%程度とまずまずの水準で増配余地も十分ある。

・FRBの利上げ回数の見通し悪化などでここの所の株価は下がり気味。利上げとなれば、サプライズで上昇する可能性がある。

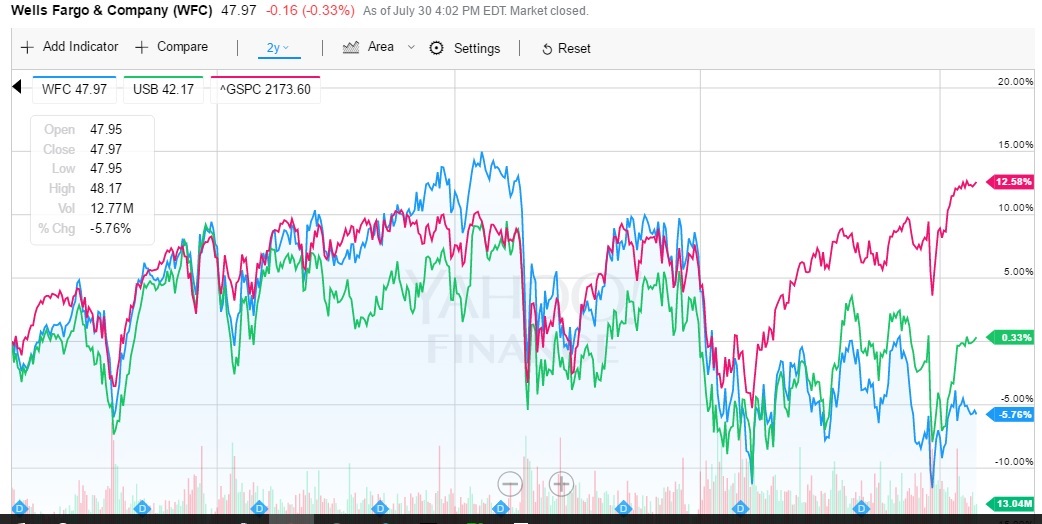

・チャートはこちら(2年チャートです)

青いのがウェルズファーゴ ,緑がUSバーンコープ、赤がS&P500.

リスク要因

・収益の半分を占める手数料収入は1桁台半ば程度減少傾向だが、急減しているほどでもないがどうなるか。ローン収入の伸びで相殺してはいる。

・利上げ回数の見通しは悲観的に株価に織り込み済みだが、利下げとなるとローンの利ザヤ低下が起こり、株価の下落は避けられないか。

・シェールオイル企業への貸し倒れについては貸し倒れ引当金で順次積み増しているが、どこまで増えるかはリスク要因。

・欧州銀行の信用不安があり、株価下落の可能性。また、自己資本比率の規制強化のあおりで自己資本比率増強→増資の可能性は0ではない。

・米国の景気悪化による住宅ローンなどの貸し倒れ増加するかも(今は好景気のようだが)

・リーマンショック級の不況が来たら株価は1/3になる可能性も。さすがに規制強化でサブプライムローン破綻の時のような無茶な貸し出しはなくなったといわれていますが。。

実際のところバフェットロジー分析の形で期待利回り~%という計算はしていますが、バフェットロジーといえど結構外れます。最後は勘で行くしかありません。

そういえば、バフェット氏のポートフォリオの上位銘柄ですね。

トレード内容を公開したところで、誰も乗ったりはしないでしょうが、

投資は自己責任でお願いします(・∀・)ニヤニヤ

ウェルズファ―ゴはバフェットのお気に入り銘柄ですね。

自分は今は銀行株は買わない方針です。

むしろ日本株でロング&ショートする場合のショート側の第一候補として

UFJとかみずほとか売ってます(;´・ω・)ロング側は業績いい小売り等ですね。

この記事読んだ方がいいかもです。今日国債下落してます。

少し様子見だけど根本的な方針転換を迫られるかも(-_-;)

ttps://www.bloomberg.co.jp/news/articles/2016-08-02/OB9CU86S972801